|

|

一键注册,加入手机圈

您需要 登录 才可以下载或查看,没有帐号?立即注册

x

新的经济模式借助技术的翅膀腾飞,网络的便捷与新的营销模式改变着人们的生活与消费习惯,与此同时,各种信息也汇集成海量的大数据,数据分析结果支持着各项业务更好地开展,同时也让各种涉税信息与风险呈现于众。

2021年底杭州市税务局通过税收大数据,在警示后精准查处了某知名网络主播通过各种方式偷逃税款的案例,涉税金额共计13.41 亿元。此新闻立即引起社会广泛关注与热议,如警钟般敲出了另一则新闻“其他千名网络主播已主动补缴税款”。

涉税金额之大,涉及主播人数之多,实属罕见。在民众的震惊、愤怒、花样调侃、为税务部门点赞之余,深入分析这些案例的始末,我们也应该冷静思考,依法纳税是每个纳税人应尽的义务,但合法规划也是纳税人的权利,不过事前应该恰当评估并防范纳税规划中存在的风险。

01 数起涉税案例金额的共同特点

网络主播行业伴随着互联网等技术快速发展,直播带货给经济增加了活力,主播们通过直播获得较高的收入是其应得的回报,但无视法律规定逃避税款的违法行为理应受到法律的制裁。

在税收大数据的精准征管下,一批典型涉税案例被查处,其涉税金额之大快速成为社会广为关注的热点问题,也警示人们在进行纳税规划的同时,应注意规避风险。

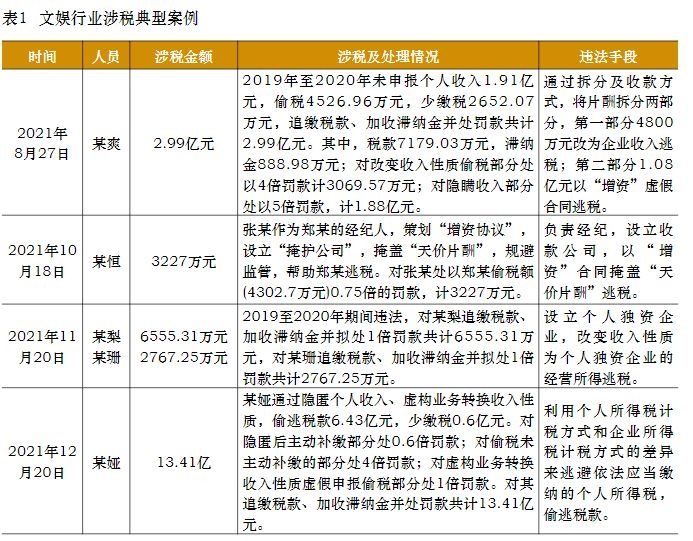

通过梳理近期涉税金额较大的典型案例(如表1所示),对其涉税详细情况进行剖析,分析其具体违法手段,以及税务机关对其进行的处罚,从而进一步深入探析相关税务问题。

上述案例有以下共同的特点:

一是涉税金额巨大,从数千万元到十几亿不等;

二是社会影响面广,涉税人员都是公众所熟悉的明星或网络名人,甚至不乏各类“形象宣传大使”,有着较高的知名度;

三是税务机关对违法行为零容忍,利用大数据技术依法治税的能力越来越强,根据违法人员的主观行为依法量罚,在规定期限内主动补缴税款的从轻处理,对隐匿收入逃税的从严从重处罚;从查处的时间段来看,并非仅查一年,说明执法只分早晚而不会缺席,信息技术助力经济腾飞也倒逼着监管能力提升;

四是违法手段主要有隐瞒收入、签订虚假合同、利用个人所得税的税收政策差异等逃避税款;

五是税务机关公布的案例处理情况警示效果好,具有明显的多米诺骨牌效应,快速引起大批主播主动补缴税款,有利于实现财政职能与国家建设。同时,也反映出高收入纳税人个税涉税风险较大。

02 网络主播收入的纳税义务

网络主播行业是时代的产物。根据中商情报网调查数据显示,到2021年6月为止,我国网络主播用户人数已达到6.38亿,同比增长了13.41%,网络主播行业的快速发展不仅带动电商的发展,也引发一系列税收征管问题。

各主播通过在平台上进行直播,带动人气与流量,推销货物,从其经营模式来看网络主播的收入,有获得的打赏分成、直播销售货物的分成、广告收入、会员订阅收入分成等,与平台签约的主播根据具体情况不同,主要有工资、分成、签约费、其他报酬等。

从收入的具体形式来看,打赏收入通常是用户通过购买平台的鲜花、豪车、金币等虚拟礼物打赏主播,主播根据与平台的协议比例,定期获得平台兑付的用户打赏分成。

这些收入除了通过常规的银行账号收付外,还可以通过支付宝、微信等多种形式收付,部分平台如PayPal还开通了网站、Email、电商平台、链接、B2C及B2B 等五花八门的收付款方式,往来资金收付渠道众多,在很大程度上加大了税务监管税源的难度。

理论上看,无论基于受益原则、税收公平原则,还是量能负税原则,网络主播取得的收入都应当与其他纳税人一样依法纳税,但现行网络主播行业在税务登记、征税依据、适用税目、税率、纳税人扣缴义务人、纳税地点等方面都存在相对模糊或有争议的地方,呈现“可税性强、实征性弱”的特点。

纳税意识欠缺的主播们更是借助网络收付的便利,税务机关的信息不对称、不及时,利用税收政策的模糊地带,在经纪人等协助下主动策划、群体性地大肆逃避缴纳税款,甚至一些地方政府为了自身经济的发展,从税收方面出台有利于招商引资的优惠政策,极大地破坏了税收公平,损害了广大公众的利益。

从税务监管部门来看,一方面由于网络主播行业用户的发票需求刚性不强,传统的“以票控税”难以发挥用武之地;另一方面,由于网络主播的各类收入的收款形式并非全部通过银行账户,甚至并不全在境内,税务机关难以快速掌握全部税源信息,导致目前信息技术支持下的“以数治税”难以做到全面实时监控,从而出现前述大量逃税的网络主播案例。

03 网络主播个税适用税目分析

不同的网络主播收入构成有所不同,主播如果与平台签订劳动合同,获得的酬劳应按工资薪金所得缴纳个税;由于一名主播往往会在多个不同平台直播,如果该主播在其他平台未签约但也获得报酬,则应按劳务报酬所得缴纳个税,但对于居民纳税人的劳务报酬所得,年底应并入综合所得纳税,与工资薪金、稿酬、特许权使用费合并为综合所得,适用3%-45%的税率交纳个税;如果主播成立个人工作室或个人独资企业适用核定征税时,在享受地区税收优惠政策下,则会大幅降低税款,这也是部分文娱行业高收入群体使用的降低税务负担的方案。

个别地区为了刺激经济,将网络直播作为支柱产业,从政策上给予支持,提供了较大的优惠,即使如此,部分网络主播获得巨额收入却未如实诚信纳税,有失税收公平,监管部门通过税收大数据发现涉税风险,及时查处并出台新政策填补了税收漏洞。

根据现行税收法律规定,前述主播纳税情况,对比其他居民纳税人的税负,从税收的公平性来看,普通居民纳税人年综合所得应纳税所得额超过36000元就适用10%的税率,最高达45%;而网络主播通过设立个人独资企业核定征收,享受着极低的税负与优惠,如江苏某地区个税核定率为0.5%-3.5%,对于增值税地方留存部分还有高达50%-70%的返还优惠或其他奖励政策。

现行税收征管法律对主播行业适用税目依据并不十分明确,是按工资薪金、劳务报酬,或者赠予、稿酬,还是其他所得计税,不同的税目计税方法不一,适用税率不同,计算得出的应纳税款大不相同。

按工资薪金计税适用于主播与平台为劳动雇佣关系,一般情况这种情况不多,一方面主播更愿意在多家平台灵活地直播,另一方面平台也不愿意承担主播的五险一金等固定支出。

对于打赏分成,有主播认为这是用户的赠予行为,但显然是用户通过观看主播的内容后才可能相应打赏,不符合赠予特征。有主播认为其直播的打赏应按稿酬交税,或是按其他所得交税,甚至会通过各种形式转换以逃避缴税,税务机关在认定上要费一定的周折。

各方对网络主播的各项收入如何征税尚有争议,但这并不能成为逃避税款的理由。网络主播行业是近年出现的新兴业态,其对经济的贡献无容置疑,经过一段时间的市场培育与享受税收优惠后,如果依然继续在税收半真空地带游走,必然对处于竞争劣势的传统行业及从业人员造成税负不公。

03 络主播个税的规划与征管

前述案例中郑某2019到2020年的未申报纳税的收入1.91亿元,假设2020年其有1亿元应税收入,按不同纳税方案简要测算如下:

方案一:按工资薪金计算缴纳个人所得税,适用45%的税率,速算扣除数为181,920 元,为了简化计算,除6万元的免征额外其他扣除项目忽略不计,则其应纳个人所得税为:(10,000-6)×45%-18.192=4,479.108(万元)。

方案二:按劳务报酬在年底并入综合所得计算缴纳个人所得税。同样假设只扣除6万元的基本免征额,支付方未代扣代缴税款,根据现行税法规定,劳务报酬所得扣除 20%的费用后并入综合所得计税,则其应纳个人所得税为:[10,000×(1-20%)-6)]×45%-18.192=3,579.108(万元)。

方案三:按个人独资企业核定征收。根据江苏等地方的税收优惠政策,假设2020年该个人独资企业个人所得税核定征收,定额核定为1.5%,扣除项目忽略不计,则其应纳个人所得税为:10,000×1.5%=150(万元)。

显然,方案三比方案一少缴税款4,329.108万元(4,479.108-150),比方案二少缴税款3,429.108万元(3,579.108-150),方案二比方案一少缴税款900万元(4,479.108-3,579.108),各方案纳税金额差异巨大。

前述典型涉税案例公布后,财税部门也及时发布公告,规定自2022年1月1日起,持有权益性投资的个人独资企业、合伙企业,一律适用查账征收方式征收个人所得税。此公告极具针对性,有效封堵了高收入群体成立空壳公司逃税的漏洞。当然,如果按个人独资企业查账征收,按现行税法规定,适用5%-35%的税率,对比前面两个方案,依然具有较大的空间。

网络隐蔽性增加了监管难度,网络主播在平台上直播,多数用的是网名或艺名,如公众较熟悉的网络主播某娅、某梨等,都不是真实姓名,一个主播使用N个微信号与用户联系是常态,这些情形在征税时一一对应增加管理成本。

主播获得的各项收入,在网络环境下虚拟与现实交互,收付款方式呈多样化且根据需要快速迭代,极隐蔽也极容易快速转移税源,利用地区差异逃避纳税义务,在当前税务机关还不能实现所有的收付系统信息同步共享情况下,征纳双方信息不对称客观上加大监管难度。

05 个税规划风险

1.税收优惠合同无效。

少数地区为了区域经济发展,出台一些地方性的税收优惠,在招商引资时与纳税人签订税收优惠或返还的合同,形成税收洼地,吸引一批纳税人到当地注册登记或迁移到该地,改变纳税地点以享受地方政策优惠。

根据征管法第三条规定,任何机关、单位和个人不得违反法律、行政法规的规定,擅自作出开、停征,减、免、退、补税的决定。所以地方政府如果违反此条规定,与纳税人签订的税收优惠合同,存在因超越权限而无效,这会给纳税人带来无法享受合同协议中约定的税收优惠政策的风险。

2.核定征收风险。

并非所有的纳税人都能适用核定征收,法律明确规定部分纳税人不适用核定征收。对核定征收的纳税人,税务机关也有权选择核定办法,按不同核定办法计算出来的税款不同时,税务机关有权从高选择;当核定征收税款与实际税款有较大出入时,税务机关应重新核定。

2021年的数起涉税案例都与利用个税核定征收政策有关,导致税款流失。对此,财税部门出台了个税征管改革的文件,规定自2022年1月1日起,符合条件的个人独资、合伙企业一律适用查账征收的方式。上述核定征收的规定与政策对个人所得税纳税规划存在着风险。

3.税务管理风险。

(1)纳税未遵从风险。在信息化技术条件下,纳税人的税务管理不规范,不能依法履行纳税义务,会带来涉税法律责任风险,一方面要承担补税、交滞纳金与罚款等经济后果;另一方面会带来无法估量的声誉损失,影响自身权益,如前述主播逃税事项一公告,立马被全网封杀,失去公众信任,对其个人名誉与职业生涯都会产生较大的影响。

(2)“放管服”背景下的税务管理风险。“放管服”改革背景下,税务机关简化了纳税人税务事项的办理程序,方便高效的同时纳税人也面临着较大的税务管理风险。

原因有三个方面,一是“放管服”改革优化了税务事项的审批流程,同时也强化了事中与事后的管理,特别是利用税收大数据实现税收精准管控,对存在税收征管漏洞的加大检查力度进行重点抽查,对违法违规的纳税人采取降低纳税信用等级、从严从重处罚等措施,这对纳税人提出了更高的税务管理要求,迫使纳税人自觉提高纳税遵从度,否则会面临更大、对企业影响更深远的风险。

二是“放管服”改革,减少了资料报送,改为由纳税人“留存备查”,从而增加了纳税人涉税资料管理上的风险,所收集的资料是否符合法定的要求,纳税规划资料在规定涉税档案保管期限内能否按要求妥善保存,一旦遗失、损坏或不全,都会给纳税人带来涉税风险。

三是税收相关优惠政策是否有效。一般而言,国家有权机关制定的相关税收优惠政策,法律级次高,纳税规划时安全性高;地方政府制定的优惠或返还、奖励等政策,则要具体分辨其是否有制定权,运用无制定权出台的优惠政策进行规划应谨慎,以免税收优惠政策合同无效。

4.依法进行纳税规划。

涉税零风险是纳税人进行规划的基本目标。零涉税风险需要纳税人各涉税事项处理合法合规,及时正确,它不会给纳税人带来直接经济利益,却能避免涉税风险与损失,提高管理水平,树立良好形象,有利于长远发展。

涉税零风险需要纳税人或其代理人熟悉相关税收法律法规,掌握边界,在法律许可的范围内谋求税收收益,从而自内做出合理的管理与要求。

5.提高税务管理与规划能力。

对于高收入群体的个税,在考虑成本效益的前提下,可由专业人士或团队进行涉税事项的管理与规划。根据纳税人自身涉税的实际情况,如所处行业、政策环境、地点,预期收入与规划目标等,制定合理的方案,密切关注内外部各方条件的变化,评估其影响,从而调整与完善规划方案。

纳税规划的前提条件是合法,上述对策层层递进,在熟悉相关税收法律法规的前进下,依法进行规划,考虑到并非所有纳税人都是专业人士,对于高收入群体的个税规划,建议在考虑成本效益的基础上,借助专业团队力量完成,从涉税零风险开始,有效规避纳税规划风险,实现税收收益。

----------------------------- |

|

|Archiver|手机版|小黑屋|爱锋贝

( 粤ICP备16041312号-5 )

|Archiver|手机版|小黑屋|爱锋贝

( 粤ICP备16041312号-5 )